Il Decreto Legislativo 19/2024 intitolato “Ulteriori disposizioni urgenti per l’attuazione del Piano Nazionale di Ripresa e Resilienza (PNRR)”, ha introdotto il Piano Transizione 5.0, in vigore dal 2 marzo 2024, con l’obiettivo di promuovere investimenti in innovazione e riduzione dei consumi energetici nelle imprese italiane, senza distinzione di forma giuridica, settore, dimensione o regime fiscale.

A chi è destinato il Piano di Transizione 5.0

Il Piano Transizione 5.0 si rivolge a tutte le imprese interessate a investire in nuove strutture produttive in Italia, puntando su progetti innovativi che mirano alla riduzione dei consumi energetici. Questa opportunità è aperta a imprese di ogni forma giuridica, settore, dimensione e regime fiscale, fatta eccezione per quelle in difficoltà finanziaria o soggette a sanzioni interdittive. Tra i requisiti fondamentali, come per il Piano di Transizione 4.0, c’è il rispetto delle norme sulla sicurezza nei luoghi di lavoro e l’adempimento degli obblighi contributivi verso i lavoratori.

Principali novità sul Piano Transizione 5.0

Il Piano di Transizione 5.0 offre incentivi per coloro che investono nel Paradigma 4.0, che include quindi beni strumentali nuovi (come definiti negli allegati A e allegato B della legge 232/2016) e che soddisfano i relativi requisiti di interconnessione, integrazione ecc.

L’appartenenza agli Allegati A e B rimane dunque un requisito fondamentale anche per la Transizione 5.0. L’Allegato B, inoltre, viene arricchito con due nuovi punti, includendo ulteriori sistemi di monitoraggio dei consumi come ulteriori beni ammissibili agli incentivi. In particolare:

- Software, sistemi, piattaforme o applicazioni per l’intelligenza degli impianti: questi strumenti consentono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e consumata, o introducono meccanismi di efficienza energetica.

- Software per la gestione d’impresa: se acquistati insieme ai software, sistemi, piattaforme o applicazioni di cui sopra.

Transizione 4.0 o 5.0: quale scegliere

Data la non cumulabilità delle agevolazioni tra i Piani Transizione 4.0 e Transizione 5.0, è importante distinguere il percorso da seguire per gli investimenti nei beni strumentali.

- Se il requisito principale dell’investimento è il risparmio energetico, allora è conveniente optare per l’applicazione del Piano Transizione 5.0. Questo piano offre, infatti, incentivi specifici per gli investimenti che mirano a migliorare l’efficienza energetica e adottare tecnologie innovative in questo ambito.

- Se il risparmio energetico non è il principale requisito dell’investimento, allora si applica il Piano di Transizione 4.0. Quest’ultimo offre agevolazioni per una vasta gamma di investimenti in tecnologie avanzate e digitali, senza necessariamente concentrarsi sul risparmio energetico come obiettivo primario.

Gli investimenti agevolabili con il Piano di Transizione 5.0

I beni, per essere agevolabili, devono far parte di progetti di innovazione che portano a una riduzione dei consumi energetici. Gli investimenti, dunque, devono portare a una riduzione dei consumi energetici di almeno il 3% per le strutture produttive o del 5% per i processi interessati dall’investimento.

Inoltre, come specificato nel comma 5, sono agevolabili:

- gli investimenti in beni materiali nuovi strumentali all’esercizio d’impresa volti all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo (ad eccezione delle biomasse);

- le spese per la formazione del personale, così come specificate dal regolamento europeo 651/2014, finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi.

Nel Decreto si specifica, inoltre, che l’incentivo non sarà attuabile per gli investimenti in settori ritenuti non compatibili con il principio UE DNSH (Do Not Significant Harm – “non arrecare danni significativi all’ambiente”) ai sensi dell’articolo 17 del regolamento (UE) n. 852/2020.

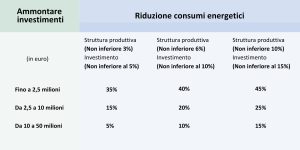

Aliquote di credito d’imposta

Il credito d’imposta riconosciuto per gli investimenti indicati, valido per ogni impresa nel biennio 2024-2025, prevede nove diverse aliquote, che variano in base all’importo dell’investimento e alla riduzione dei consumi energetici, come specificato nel seguente schema:

Calcolo del risparmio energetico

Il calcolo della riduzione dei consumi energetici richiede: un riproporzionamento dei conteggi su base annuale, la necessità di fare riferimento ai consumi energetici dell’anno precedente; di considerare il risparmio netto delle variazioni dei volumi produttivi e delle condizioni esterne che influiscono sul consumo energetico.

Per le imprese di nuova costituzione il risparmio energetico ottenuto va calcolato “rispetto ai consumi energetici medi annui riferibili a uno scenario controfattuale, individuato secondo i criteri definiti nel decreto di cui al comma 17″.

Nel frattempo, si è ancora in attesa di due decreti attuativi che forniranno ulteriori dettagli e specifiche riguardanti l’attuazione pratica del decreto in questione.

Il primo provvedimento attuativo (che dovrà essere adottato dal MIMIT entro 30 giorni dell’entrata in vigore), si concentrerà su diversi aspetti chiave:

- contenuto e modalità di trasmissione di comunicazioni e certificazioni (ivi compresa l’avvenuta interconnessione);

- criteri per la determinazione del risparmio energetico ottenuto;

- procedure di concessione e fruizione del credito d’imposta;

- modalità per assicurare il rispetto del limite di spesa

- individuazione dei requisiti che dovranno conseguire i certificatori;

- eventuali eccezioni relative agli investimenti non agevolabili;

- modalità per garantire che almeno 4 miliardi dei contributi siano destinati a obiettivi climatici.

Mentre, il secondo decreto attuativo (per il quale non è indicata una data limite di emanazione), molto probabilmente si concentrerà sui requisiti dei formatori a cui le imprese potranno rivolgersi per le spese di formazione agevolabili.

Procedura per l’accesso all’incentivo

Il ruolo del Gestore dei Servizi Energetici (GSE) è fondamentale nella procedura di fruizione dell’incentivo, prevedendo una serie di passaggi che le imprese devono seguire per presentare e validare i loro progetti di investimento. È prevista la produzione di documentazione sia prima che dopo l’investimento, con certificazioni rilasciate da valutatori indipendenti che attestano la riduzione dei consumi energetici e la realizzazione degli investimenti.

Nella fattispecie, la procedura prevede le seguenti fasi:

- Presentazione ex ante al GSE della documentazione: le imprese devono presentare al GSE la certificazione ex ante che attesta e descrive nel dettaglio le caratteristiche del progetto di investimento e il relativo costo;

- Verifica da parte del GSE e trasmissione al MIMIT: il GSE verifica la completezza della documentazione e trasmette al MIMIT l’elenco delle imprese che hanno presentato correttamente la richiesta di agevolazione;

- Comunicazioni periodiche al GSE: le aziende beneficiarie devono inviare al GSE comunicazioni periodiche sull’avanzamento dell’investimento ammesso all’agevolazione. In base a queste comunicazioni, viene determinato l’importo del credito d’imposta utilizzabile, nel limite massimo di quello prenotato;

- Comunicazione di completamento dell’investimento: al termine dell’investimento, l’impresa deve informare nuovamente il GSE inviando una comunicazione di completamento dell’investimento corredata dalla certificazione ex post;

- Trasmissione all’Agenzia delle Entrate: il GSE trasmette all’Agenzia delle Entrate l’elenco delle imprese fruitrici e l’importo definitivo del credito d’imposta utilizzabile in compensazione;

- Presentazione del modello F24: entro cinque giorni dalla trasmissione di questi dati, le imprese possono presentare il modello F24 per la fruizione del credito, ma non oltre il 31 dicembre 2025.

Il comma 13 del decreto inoltre chiarisce che il credito d’imposta concesso alle imprese nell’ambito della Transizione 5.0 può essere usato soltanto per compensazioni e in un’unica volta. Se l’impresa non riesce ad utilizzare tutto il credito in una sola volta, ha la possibilità di distribuire l’importo rimanente in cinque rate uguali da utilizzare negli anni successivi.

Controlli dei requisiti da parte del GSE

Il comma 16 del decreto modifica il sistema di controllo del GSE per le valutazioni tecniche, che prima avvenivano su richiesta dall’Agenzia delle Entrate, ora “sulla base della documentazione tecnica prevista dal presente articolo nonché della eventuale ulteriore documentazione fornita dalle imprese, ivi inclusa quella necessaria alla verifica della prevista riduzione dei consumi energetici, il GSE, effettua, entro termini concordati con l’Agenzia delle entrate, i controlli finalizzati alla verifica dei requisiti tecnici e dei presupposti previsti dal presente articolo per la fruizione del beneficio“. Un cambio positivo, perché assicura che un ente con competenze specifiche gestisca i controlli, prevenendo problemi riscontrati in passato, ad esempio, con il credito d’imposta per Ricerca, Sviluppo, Innovazione e Design. In ogni caso, bisognerà attendere che il testo venga convertito in legge.

Possibilità di cumulo dell’incentivo

Sembrerebbe infine consentito il cumulo con altre agevolazioni finanziate tramite fondi europei, salvo il cumulo con il piano Transizione 4.0 e con il credito d’imposta per la ZES Unica. Ora rimane in attesa il futuro decreto attuativo, il quale è previsto entro il 1° aprile 2024.

In conclusione, sebbene il D.L. 19/2024 rappresenti un passo avanti nella promozione di un’economia più sostenibile e innovativa, persistono dubbi e incertezze, in particolare riguardo ai decreti attuativi ancora da definire. Queste incognite potrebbero influenzare la capacità delle imprese di pianificare con sicurezza i loro investimenti, evidenziando la necessità di ulteriori chiarimenti e orientamenti normativi.

Per maggiori informazioni sull’accesso agli incentivi del Piano di Transizione 5.0, rivolgiti a Bottari & Associati. Siamo operativi su tutto il territorio nazionale. Contattaci per un incontro preliminare.

About Us

About Us