Il Codice della Crisi d’impresa e dell’insolvenza (CCII) ha individuato una serie di indicatori finanziari tramite cui valutare la situazione economica e finanziaria delle imprese. Tra questi, uno dei più importanti è il DSCR, acronimo di Debt Service Cover Ratio. Da tempo utilizzato in ambito bancario e finanziario, il DSCR consente di misurare la capacità di un’impresa di coprire le proprie obbligazioni di debito.

Il DSCR è un indicatore fondamentale per valutare la solvibilità e l’affidabilità di un’impresa, in quanto indica la sua capacità prospettica di generare abbastanza reddito per coprire il costo dei propri debiti in un certo periodo di tempo preso in esame. Il calcolo del DSCR richiede la conoscenza di alcuni dati finanziari dell’impresa, come il flusso di cassa operativo, il costo degli interessi sul debito e il costo dell’ammortamento del debito.

In questo articolo, esamineremo in dettaglio come si calcola il DSCR e l’importanza di questo indicatore per valutare la salute finanziaria delle imprese.

A cosa serve il DSCR

Nell’ambito del CCII (aggiornato al D.Lgs n. 83/2022) – e nello specifico nella strutturazione interna alle organizzazioni di quegli adeguati assetti che permettono la rilevazione tempestiva della crisi d’impresa – assumono particolare rilievo gli early warnings, quegli indicatori che consentono di rilevare anticipatamente una situazione di squilibrio economico, finanziario e patrimoniale.

Ed è proprio nelle attività di monitoraggio periodico dei processi aziendali che si colloca il DSCR, un indicatore finanziario prospettico che consente di rilevare squilibri finanziari e, successivamente, di monitorarne il ripristino.

Nell’ambito degli obblighi posti a carico degli amministratori in merito all’istituzione di un assetto organizzativo, amministrativo e contabile adeguato ai sensi dell’articolo 2086 del codice civile, ai fini della tempestiva rilevazione dello stato di crisi e dell’assunzione di idonee iniziative, è precisato che tali assetti “devono consentire di: a) rilevare eventuali squilibri di carattere patrimoniale o economico-finanziario […]; b) verificare la sostenibilità dei debiti e le prospettive di continuità aziendale almeno per i dodici mesi successivi e rilevare i segnali” che anticipano lo stato di crisi o squilibrio in seno all’organizzazione”.

In questo senso, il DSCR assume i connotati di un KPI (Key Performance Indicator) capace di sintetizzare efficacemente la sostenibilità prospettica del debito e, dunque, il suo equilibrio finanziario previsionale. Una sua stima inferiore al valore di 1.1 viene interpretata come segnale di sensibile aumento del rischio di credito (Significant Increase in Credit Risk, SICR) a cui consegue la collocazione dell’organizzazione sotto il controllo degli organi di vigilanza e controllo (più precisamente in ambito bancario il declassamento dell’impresa all’interno dell’area di attenzione stage 2, bonis under performing).

La conferma della sua utilità nel monitoraggio degli equilibri finanziari arriva dalle nuove Linee Guida EBA sulla concessione e monitoraggio dei prestiti bancari, con le quali le banche europee hanno recepito le nuove disposizioni che regolano il loro rapporto con le imprese, e tra queste, anche: “l’obbligo di valutare la capacità attuale e di adempiere alle obbligazioni derivanti dal contratto di prestito […]”, considerando quali “[…] principali fonti di rimborso il flusso di cassa generato dalle operazioni ordinarie dell’impresa”.

Come si calcola il DSCR?

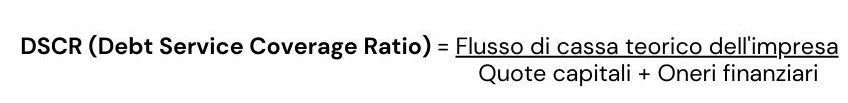

Il DSCR, in ambito bancario, è calcolato in modalità semplificata confrontando l’EBITDA (assunto come flusso di cassa teorico dell’impresa) con il totale degli impegni finanziari annui (rappresentati dalle quote capitali e il pagamento degli oneri finanziari) e il suo valore deve pari ad almeno 1,1.

Pertanto, la formula per calcolare il DSCR è:

Da questo rapporto emergeranno due scenari:

- nel caso di un valore inferiore (DSCR< 1.1) ci troviamo di fronte a un gap finanziario, in questo contesto l’impresa non può disporre delle risorse finanziarie necessarie a coprire in modo completo i propri impegni e sta affrontando una situazione di tensione finanziaria

- nel caso di un valore superiore (DSCR> 1.1), la situazione è quella di un flusso di cassa periodico positivo con cui si certifica la capacità dell’impresa di gestire i suoi impegni finanziari. In questo caso maggiore sarà il valore del KPI, migliore sarà il buffer di cassa che garantisce anche eventuali scenari non previsti di squilibrio finanziario futuri.

Questa modalità semplificata utilizzata in ambito bancario, però, non rispecchia in modo attendibile la capacità finanziaria prospettica dell’impresa, poiché risente dell’assunzione EBITDA : flussi finanziari, in base alla quale si considerano incassati tutti i crediti e pagati tutti i debiti nel corso dell’anno, senza alcuna valutazione di merito delle variazioni del Capitale Circolante Netto.

Per un calcolo più attendibile, è necessario seguire le indicazioni del Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili in materia, che hanno chiarito che per il calcolo del DSCR possono essere utilizzati, alternativamente, due approcci entrambi basati sul budget di tesoreria, che riveste un ruolo fondamentale per la gestione finanziaria dell’impresa.

La costruzione del budget di tesoreria ed il suo utilizzo come modello quantitativo di previsione dei flussi di cassa prospettici dell’impresa, devono essere adeguati alla complessità ed alle dimensioni dell’impresa.

Se sei interessato ad acquisire competenze nell’approccio “forward looking oriented” per la gestione aziendale, non perdere l’occasione di iscriverti al nostro corso di formazione finanziato anche da Fondi Interprofessionali. Consulta l’indice del corso.

Per informazioni e consulenze sulla la gestione degli adempimenti introdotti dal Codice della Crisi , sull’implementazione di adeguati assetti organizzativi, amministrativi e contabili e, infine, per ricevere una consulenza per risolvere squilibri economici, finanziari e patrimoniali per la tua impresa puoi contattare Bottari & Associati, operativo su tutto il territorio nazionale. Contattaci per un incontro preliminare.

About Us

About Us